Qu’est-ce qu’Apple Pay ?

Apple Pay est la solution de paiement mobile d’Apple, qui vous permet de régler vos achats avec votre iPhone ou tout autre appareil compatible, en magasin et en ligne.

Pour utiliser Apple Pay, vous devez posséder :

- un appareil compatible ;

- une carte prise en charge fournie par un établissement bancaire partenaire ;

- un identifiant Apple connecté à iCloud.

En France, les enfants de moins de 15 ans ne peuvent pas utiliser Apple Pay.

Quels appareils sont compatibles avec Apple Pay ?

Ces iPhone peuvent être utilisés pour régler avec Apple Pay en magasin ou en ligne :

- iPhone 6 et iPhone 6 Plus mis à jour vers iOS 8.3 ou plus récent ;

- iPhone 6s et iPhone 6s Plus ;

- iPhone 7 et iPhone 7 Plus ;

- iPhone 8 et iPhone 8 Plus ;

- iPhone X ;

- iPhone XS et iPhone XS Max ;

- iPhone XR ;

- iPhone 11 et iPhone 11 Pro ;

- iPhone SE et SE 2 ;

- iPhone 12 et iPhone 12 Pro.

Toutes les Apple Watch peuvent être utilisées pour régler avec Apple Pay en magasin ou en ligne.

Ces iPad peuvent être utilisés pour régler avec Apple Pay en ligne :

- iPad mini 3 mis à jour vers iOS 8.3 ou plus récent ;

- iPad mini 4 et plus récent ;

- iPad Air 2 mis à jour vers iOS 8.3 ou plus récent ;

- iPad Air 3 et plus récent ;

- iPad 5 et plus récents ;

- tous les iPad Pro.

Ces Mac peuvent être utilisés pour régler avec Apple Pay en ligne :

- tous les Mac dotés d’un capteur Touch ID ;

- tous les Mac depuis les modèles mi-2012 connectés au même compte iCloud qu’un iPhone ou qu’une Apple Watch compatible.

Quelles banques sont compatibles avec Apple Pay ?

Je veux le.top référence ces établissements bancaires compatibles avec Apple Pay en France et à Monaco :

- Arkéa Banque privée ;

- Aumax pour moi ;

- Banque BCP ;

- Banque de Savoie ;

- Banque Palatine ;

- Banque populaire ;

- Banque Transatlantique ;

- Banque Wormser Frères ;

- BforBank ;

- BNP Paribas ;

- Boursorama Banque ;

- Bunq ;

- Caisse d’épargne ;

- CIC ;

- Crédit agricole (uniquement en France, uniquement en magasin) ;

- Crédit coopératif ;

- Crédit du Nord ;

- Crédit mutuel ;

- Crédit mutuel de Bretagne ;

- Crédit mutuel du Sud-Ouest ;

- Curve ;

- Fortuneo ;

- Hello Bank ;

- HSBC ;

- iCard ;

- ING ;

- Kard ;

- La Banque postale ;

- LCL ;

- Lydia ;

- Ma French Bank ;

- Manager.one ;

- Monese ;

- N26 ;

- Orange Bank ;

- Pixpay ;

- Qonto ;

- Revolut ;

- Société Générale ;

- Vybe ;

- Wise.

Je veux le.top ne référence pas les fournisseurs de titres restaurant compatibles avec Apple Pay :

- Apetiz (Groupe BPCE) ;

- Ticket Restaurant (Edenred) ;

- Swile (ex-Lunchr) ;

- UpDéjeuner (ex-Chèque Déjeuner).

Je veux le.top ne référence pas les cartes de crédit compatibles avec Apple Pay :

- cartes American Express ;

- carte Pass de Carrefour Banque ;

- cartes de la Banque Casino ;

- carte Zero de la banque Advanzia.

Les cartes prises en charge varient d’un organisme à l’autre. Consultez les fiches des banques et services de paiement pour obtenir tous les détails. Je veux le.top des offres Apple Pay intègrera prochainement les établissements bancaires belges et suisses.

Quelles cartes sont compatibles avec Apple Pay ?

Les cartes prises en charge varient d’une banque à l’autre. Certaines proposent Apple Pay sur les cartes Visa, d’autres sur les cartes Mastercard, et quelques-unes proposent les deux. Certaines proposent Apple Pay sur les cartes à autorisation systématique, d’autres pas. Consultez les fiches des banques et services de paiement pour obtenir tous les détails.

Les différences entre les cartes Visa et les cartes Mastercard sont ténues. En France, Visa est plus populaire que Mastercard, avec plus de 60 % de parts de marché. Cela ne fait aucune espèce de différence en pratique, toutes les transactions physiques (ou presque) passant de toute manière par le réseau CB, qui fait interface avec les réseaux Visa et Mastercard. À l’étranger, Mastercard assure être implantée dans dix pays de plus que Visa, qui rétorque qu’elle est acceptée par quelques millions de commerçants supplémentaires.

De la carte à autorisation systématique (Visa Electron et Mastercard Maestro) à la carte haut de gamme (Visa Infinite et Mastercard World Elite) en passant par la carte du quotidien (Visa Classic et Mastercard), les prix et les garanties sont similaires voire identiques, car elles sont fixées par les banques elles-mêmes. Bref, avant de choisir une carte, vous choisirez une banque.

Outre les cartes Visa et Mastercard des banques partenaires, toutes les cartes American Express sont compatibles avec Apple Pay. Alors que les cartes Visa et Mastercard sont distribuées par l’intermédiaire des banques et des services de paiement, American Express distribue ses propres produits, comme la fameuse « AMEX Air France KLM ». Comme les cartes American Express ne sont pas directement liées à des banques et sont très rares en France, elles ne sont pas intégrées au top des offres Apple Pay.

Est-ce qu’Apple Pay est payant ?

Aucune banque ne facture des frais pour l’activation d’Apple Pay.

Cela étant dit, les transactions réalisées avec Apple Pay sont soumises aux mêmes conditions — et frais éventuels — que celles réalisées avec une carte en plastique. Si votre banque facture des frais pour les paiements en devises, par exemple, vous devrez les payer que vous ayez réglé avec votre carte en plastique ou avec Apple Pay.

Qu’est-ce que Wallet ?

L’application Wallet est votre portefeuille numérique, qui regroupe vos cartes de fidélité, vos billets de train, vos cartes d’embarquement, vos coupons… et votre carte Apple Pay. Wallet vous permettra d’ajouter, de gérer, et de supprimer votre carte Apple Pay.

Comment ajouter ma carte à Wallet ?

Si vous voulez utiliser Apple Pay sur plusieurs appareils, vous devrez ajouter votre carte à chacun d’entre eux. Vous pouvez ajouter jusqu’à douze cartes Apple Pay par appareil.

Cliquez ici pour apprendre comment ajouter votre carte Apple Pay :

Une fois que vous aurez ajouté votre carte, vous pourrez utiliser Apple Pay pour régler vos achats en magasin ou en ligne.

Comment ajouter ma carte à Wallet sur mon iPhone ?

Vous voulez utiliser Apple Pay sur votre Apple Watch ou votre iPad ? Commencez par ajouter votre carte à votre iPhone, et la procédure sera simplifiée sur les autres appareils.

Lancez l’application Wallet et touchez le bouton + en haut à droite :

Touchez le bouton Continuer :

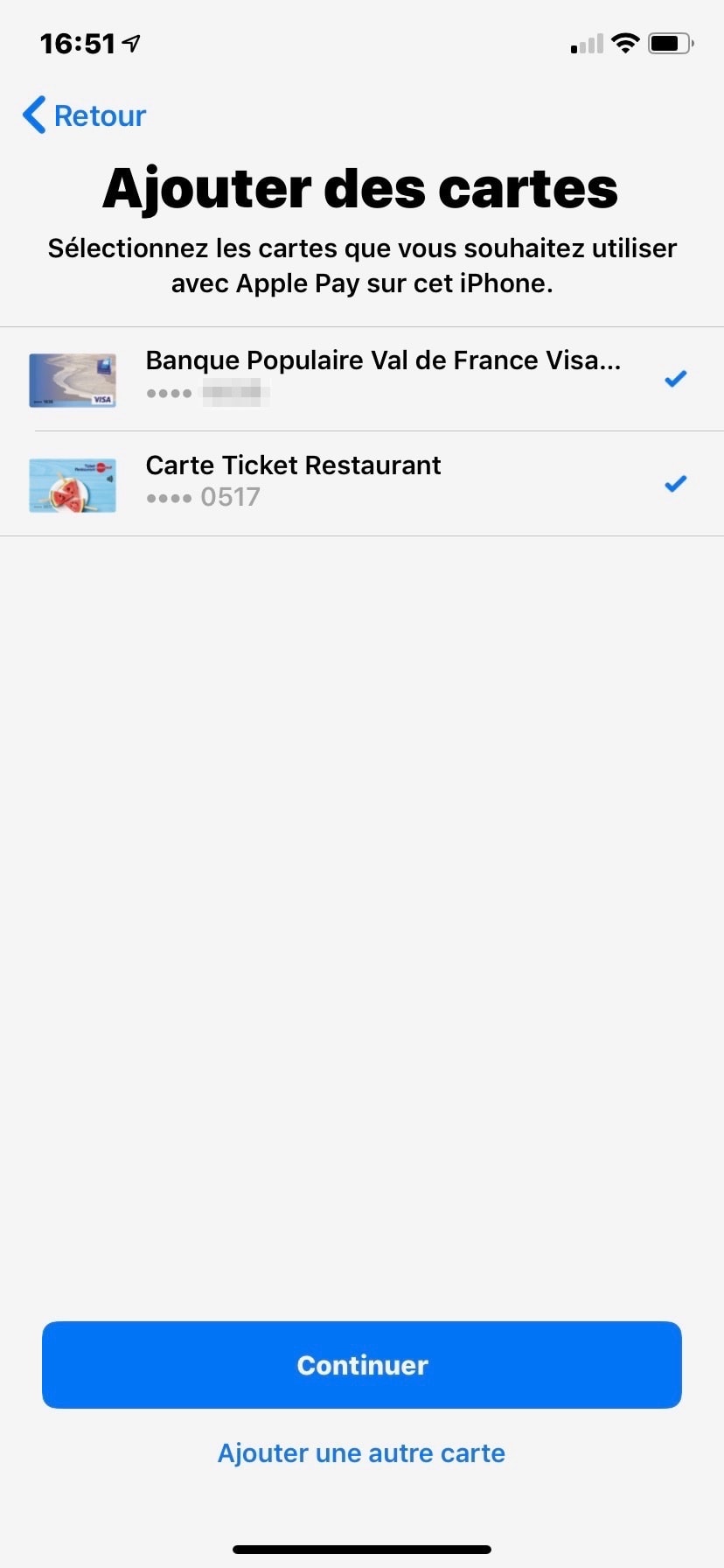

Si vous avez déjà ajouté une carte Apple Pay à d’autres appareils, Wallet vous proposera de l’importer sur votre iPhone. Touchez le bouton Continuer pour l’importer, ou Ajouter une nouvelle carte pour ajouter une nouvelle carte :

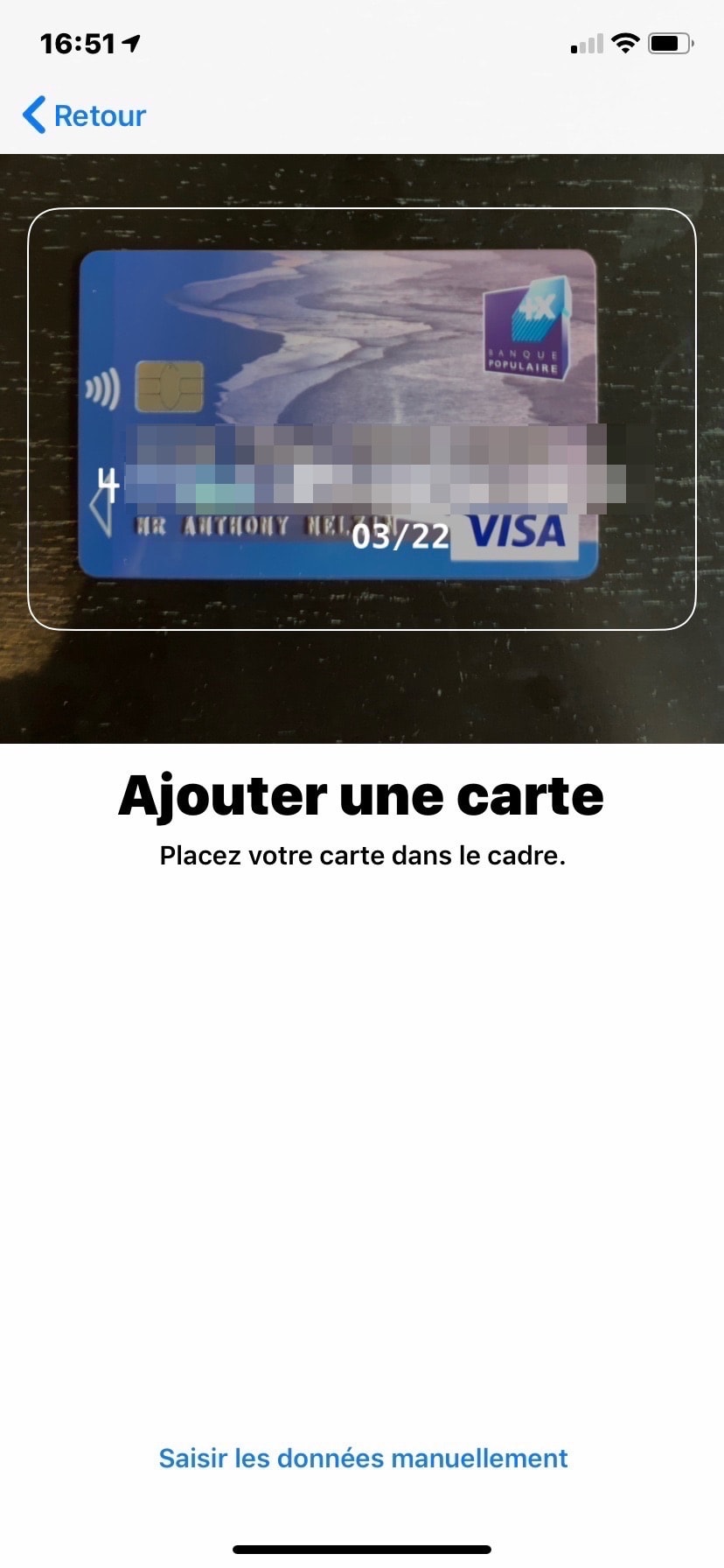

Pointez votre iPhone vers votre carte, en prenant soin de remplir le cadre au maximum. Wallet relève automatiquement le numéro et la date d’expiration de votre carte, ainsi que votre nom. Vous n’avez plus qu’à ajouter le cryptogramme visuel, le code à trois (Visa et Mastercard) ou quatre (American Express) chiffres à l’arrière de votre carte, aussi appelé CVV ou CVC. Touchez Suivant pour passer à la suite :

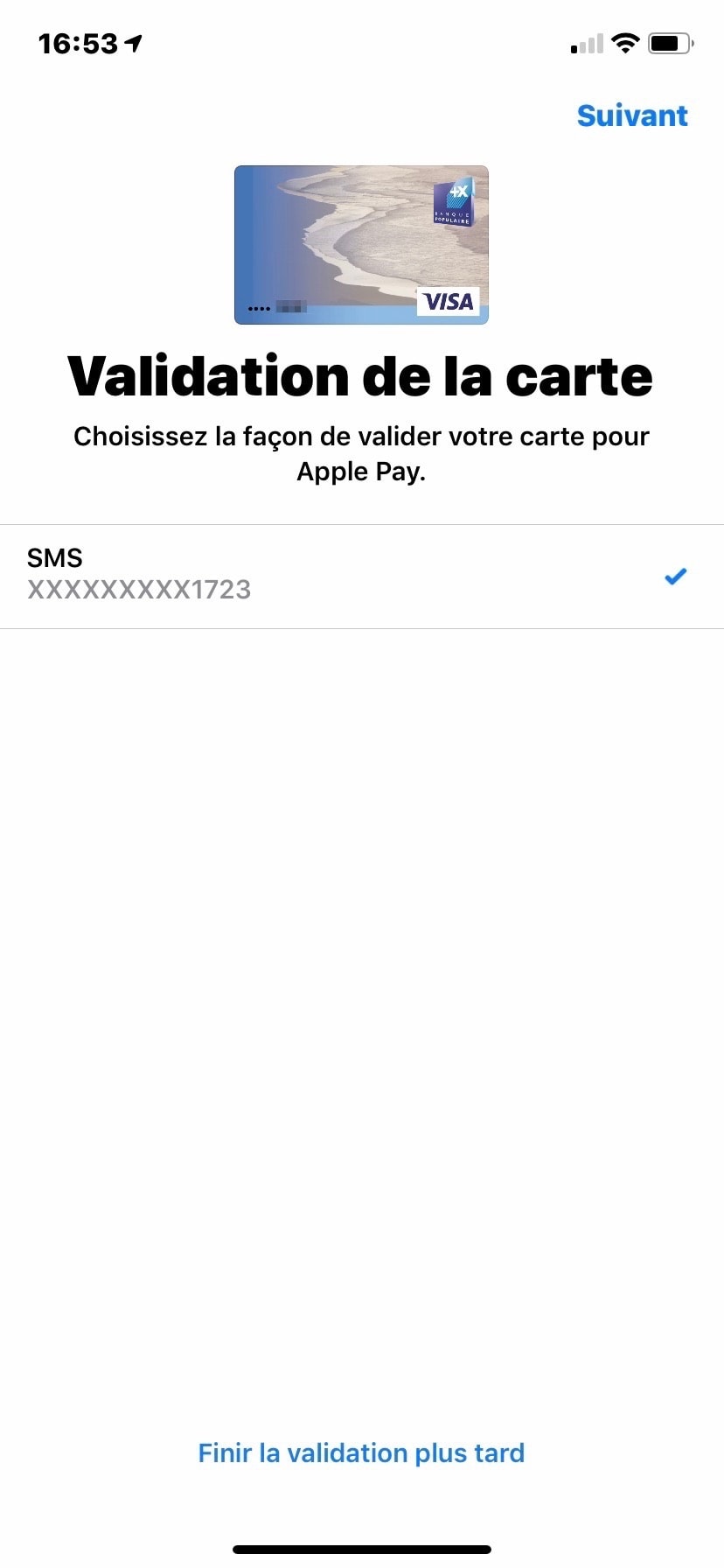

La validité de votre carte est vérifiée auprès de votre banque. Lisez et acceptez les conditions générales d’utilisation d’Apple Pay spécifiques à votre banque. Par sécurité, la plupart des banques exigent une validation de la carte, par SMS ou téléphone. Touchez Finir la validation plus tard pour la réaliser ultérieurement — vous ne pourrez pas utiliser votre carte avec Apple Pay tant que vous n’aurez pas achevé cette validation. Sinon, sélectionnez la méthode de validation de votre choix, puis touchez Continuer :

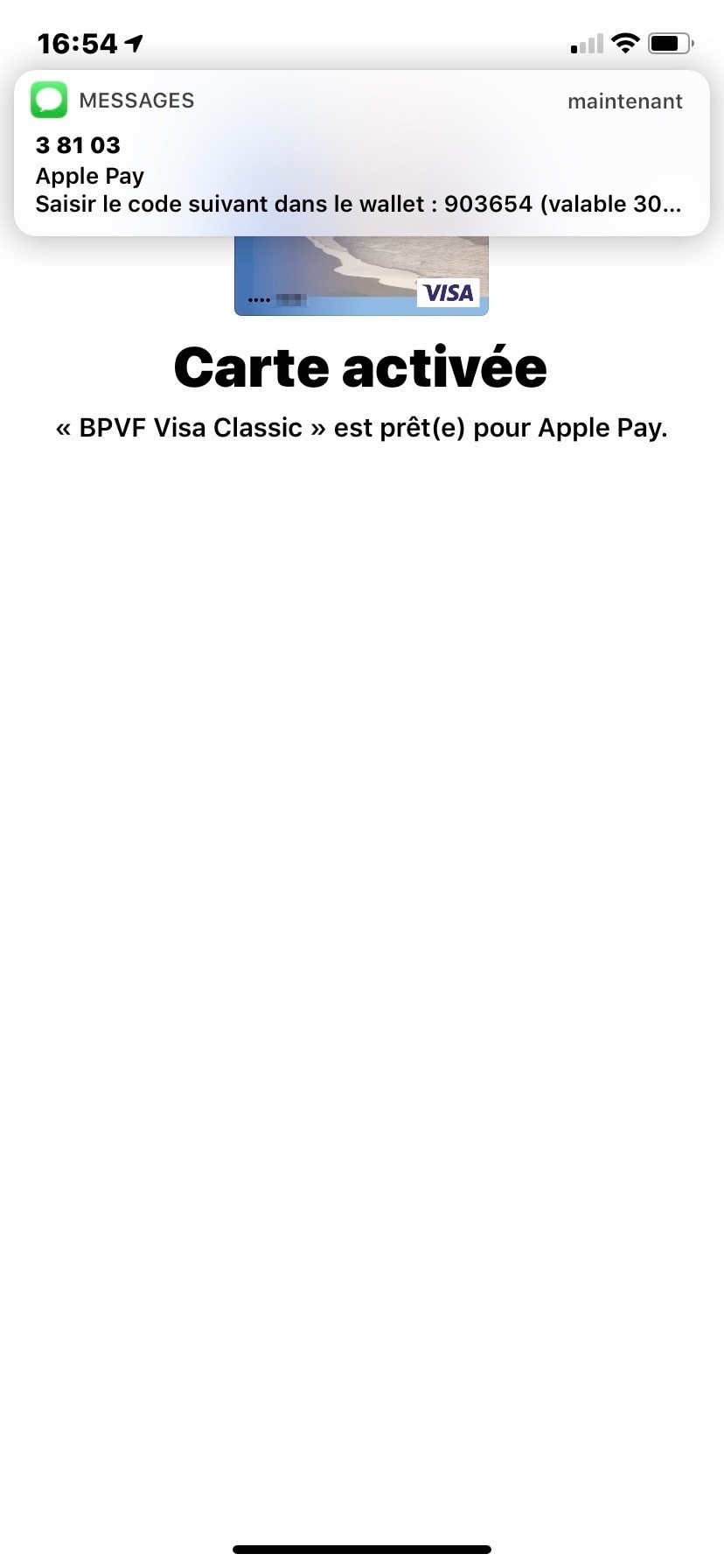

Si vous avez choisi la validation par SMS et que vous utilisez un système récent, le code de validation est extrait automatiquement par Wallet, et la carte immédiatement activée :

Si une Apple Watch est jumelée à votre iPhone, Wallet vous proposera d’ajouter votre carte à votre montre. À condition que votre Apple Watch soit allumée et proche de votre iPhone, touchez Ajouter pour ajouter votre carte à votre montre. Sinon, touchez OK, et suivez les étapes ci-dessous pour ajouter votre carte ultérieurement :

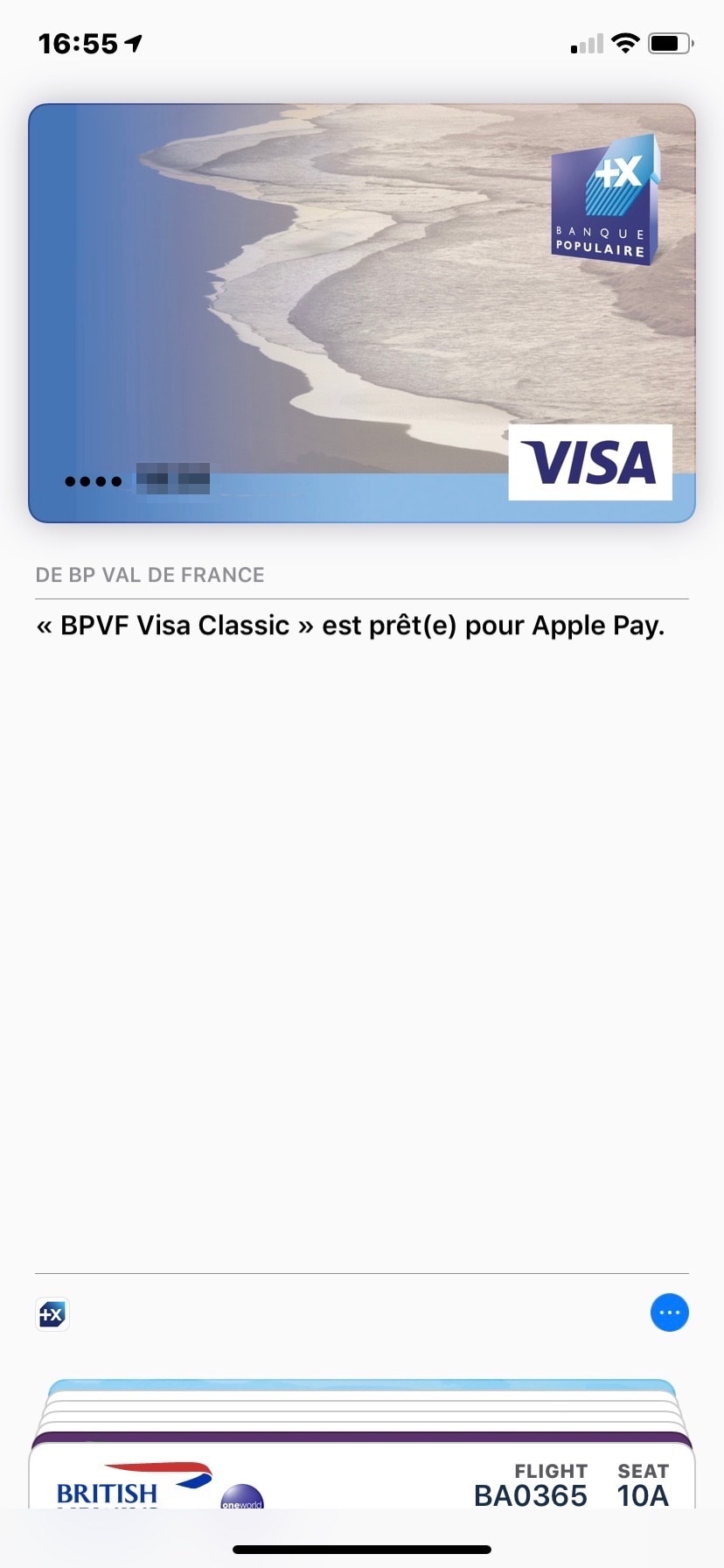

Votre carte est maintenant disponible dans Wallet, et prête à être utilisée avec Apple Pay :

Comment ajouter ma carte à Wallet sur mon Apple Watch ?

Avant de pouvoir ajouter votre carte Apple Pay à votre Apple Watch, vous devez l’avoir ajoutée à votre iPhone.

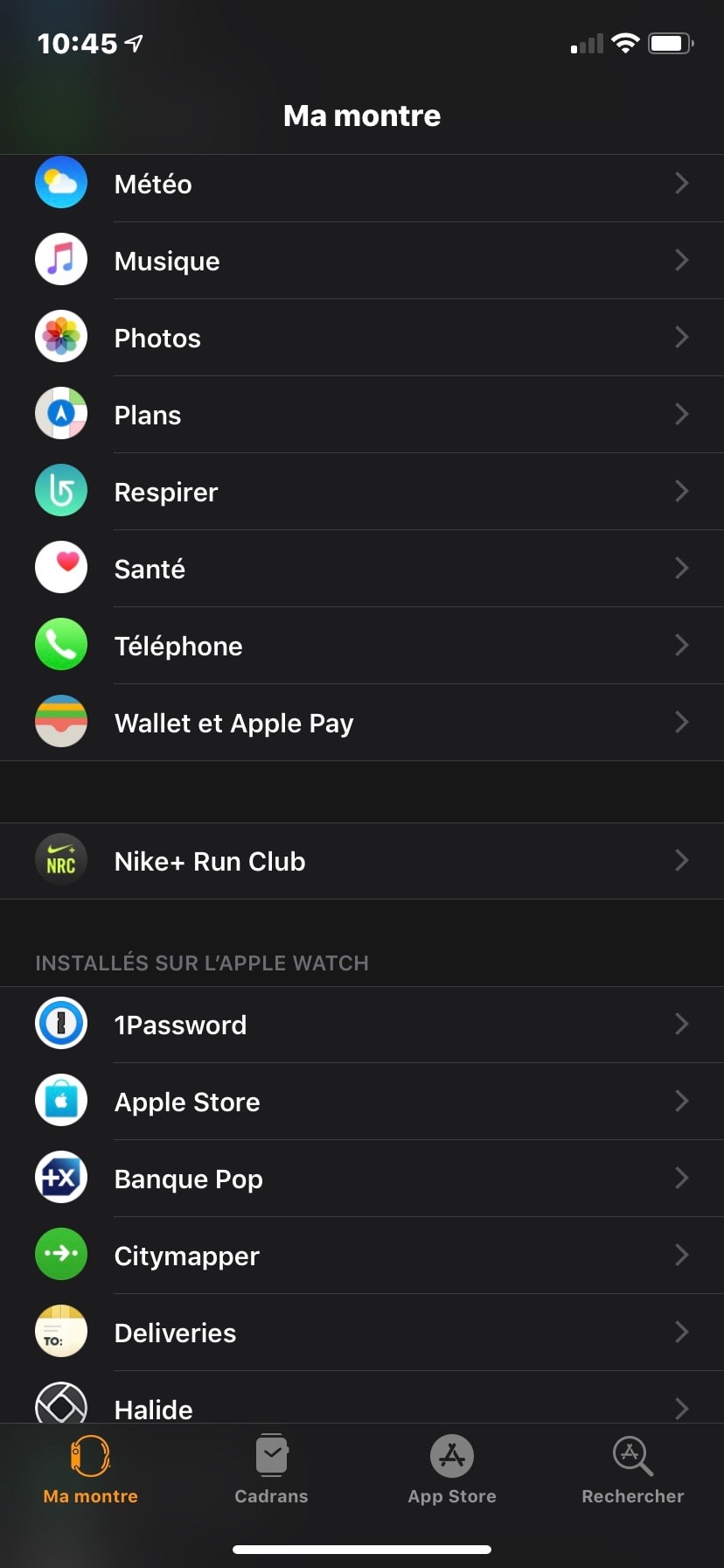

Sur votre iPhone, lancez l’application Apple Watch :

Défilez vers le bas, puis touchez Wallet et Apple Pay :

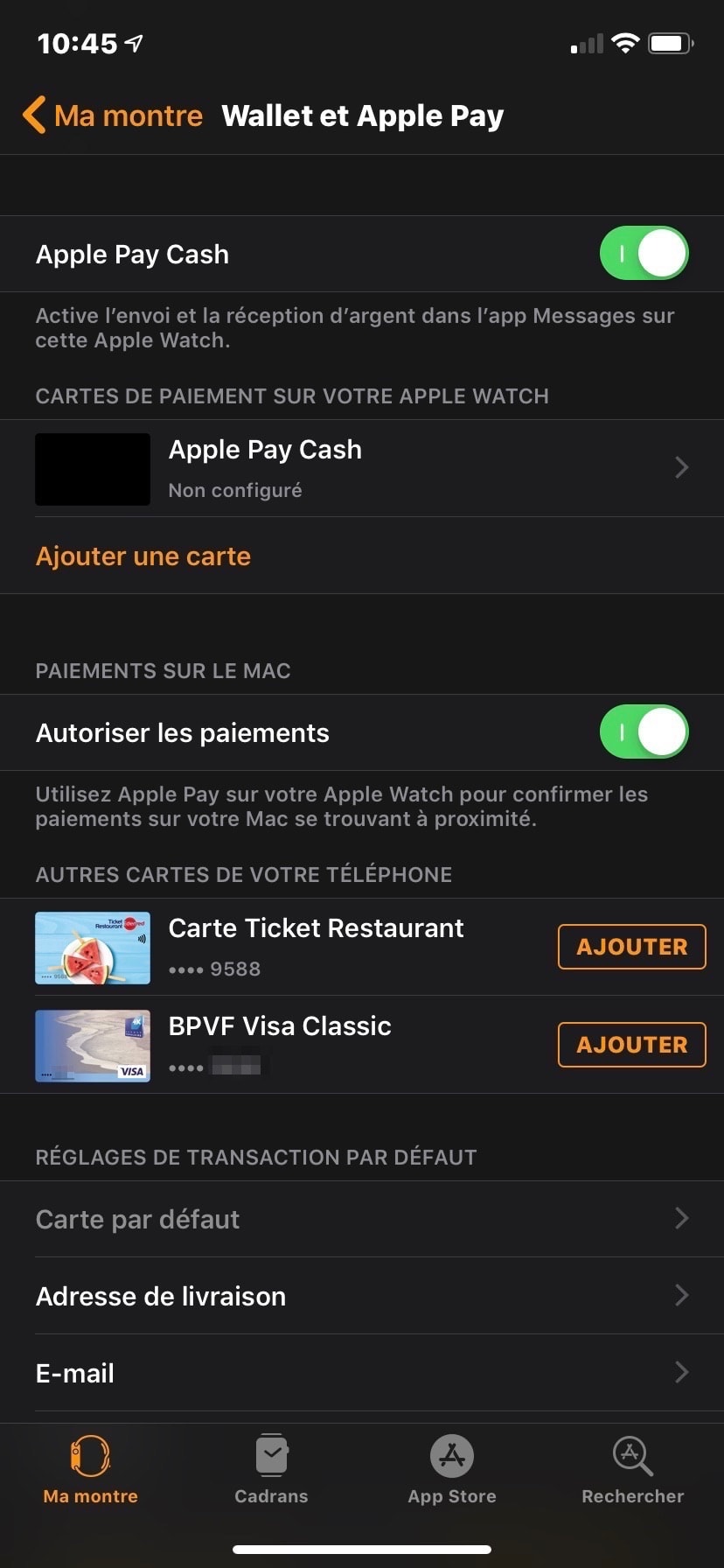

Les cartes disponibles dans Wallet peuvent être envoyées vers votre Apple Watch d’une touche sur le bouton Ajouter, procédure que nous allons suivre dans les prochaines étapes. Pour ajouter une nouvelle carte, touchez Ajouter une carte. La procédure est alors identique à celle détaillée sur l’iPhone :

Touchez le bouton Continuer :

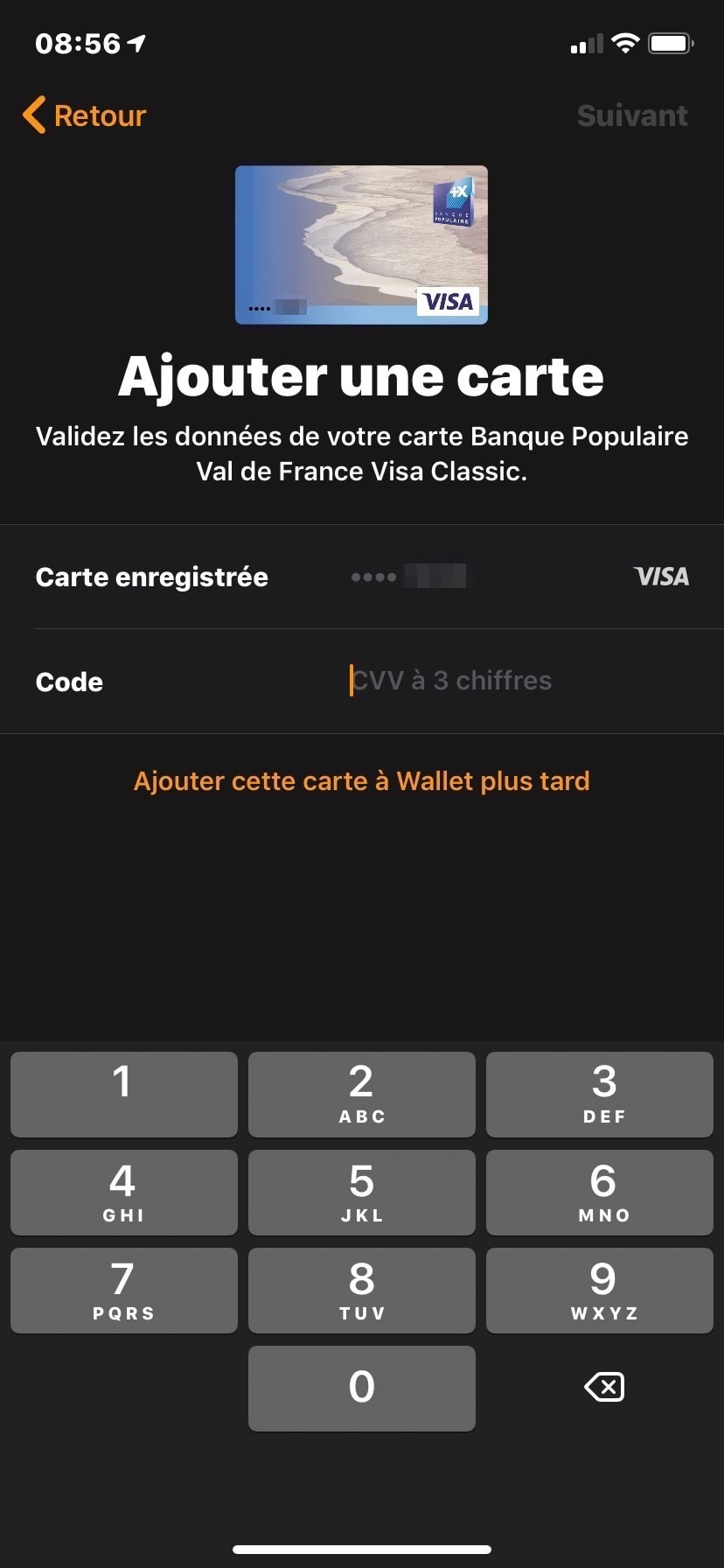

Confirmez le cryptogramme visuel de votre carte, puis touchez Suivant :

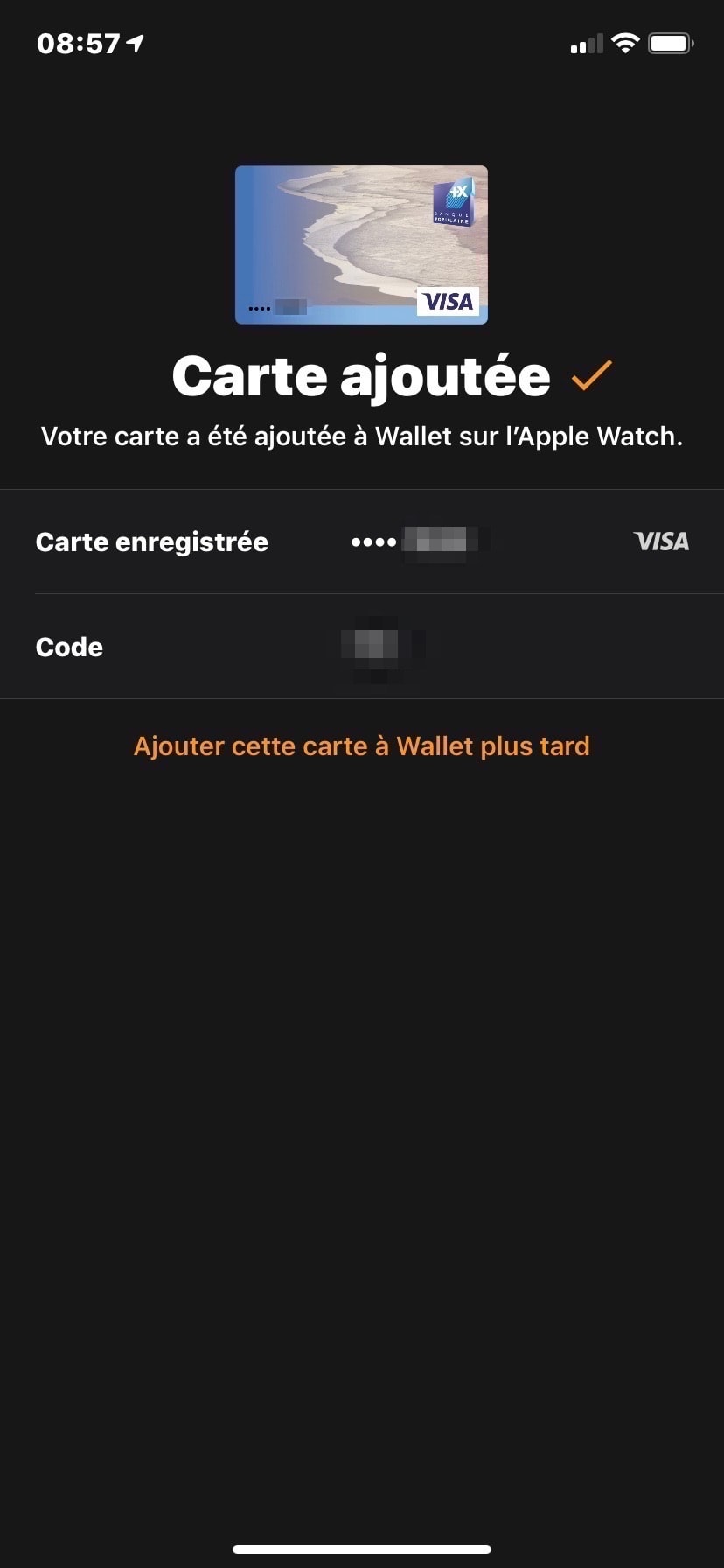

Votre carte est maintenant disponible dans Wallet sur votre Apple Watch, et prête à être utilisée avec Apple Pay :

Sur votre Apple Watch, une notification confirme la bonne « réception » de la carte :

Comment ajouter ma carte à Wallet sur mon iPad ?

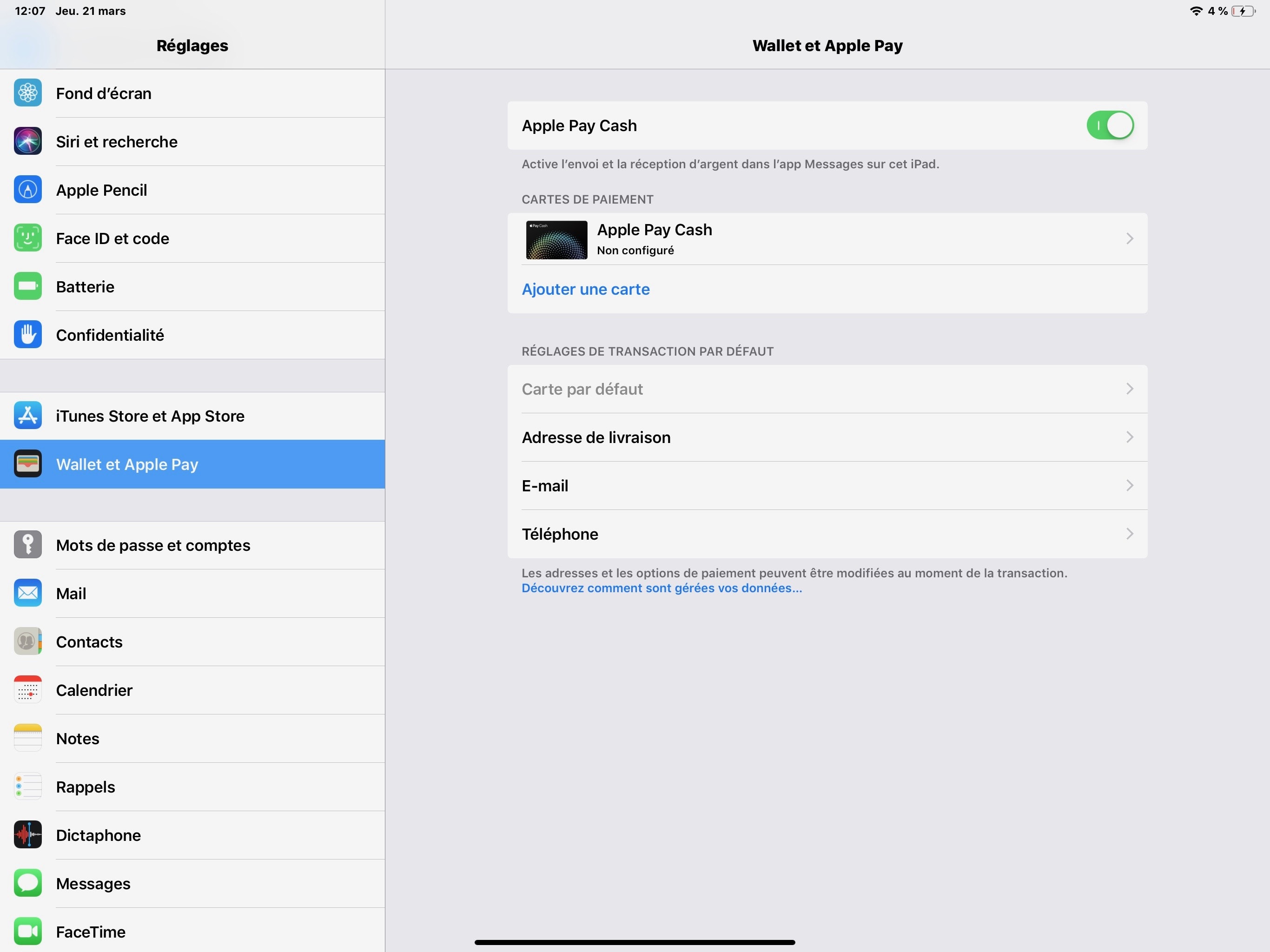

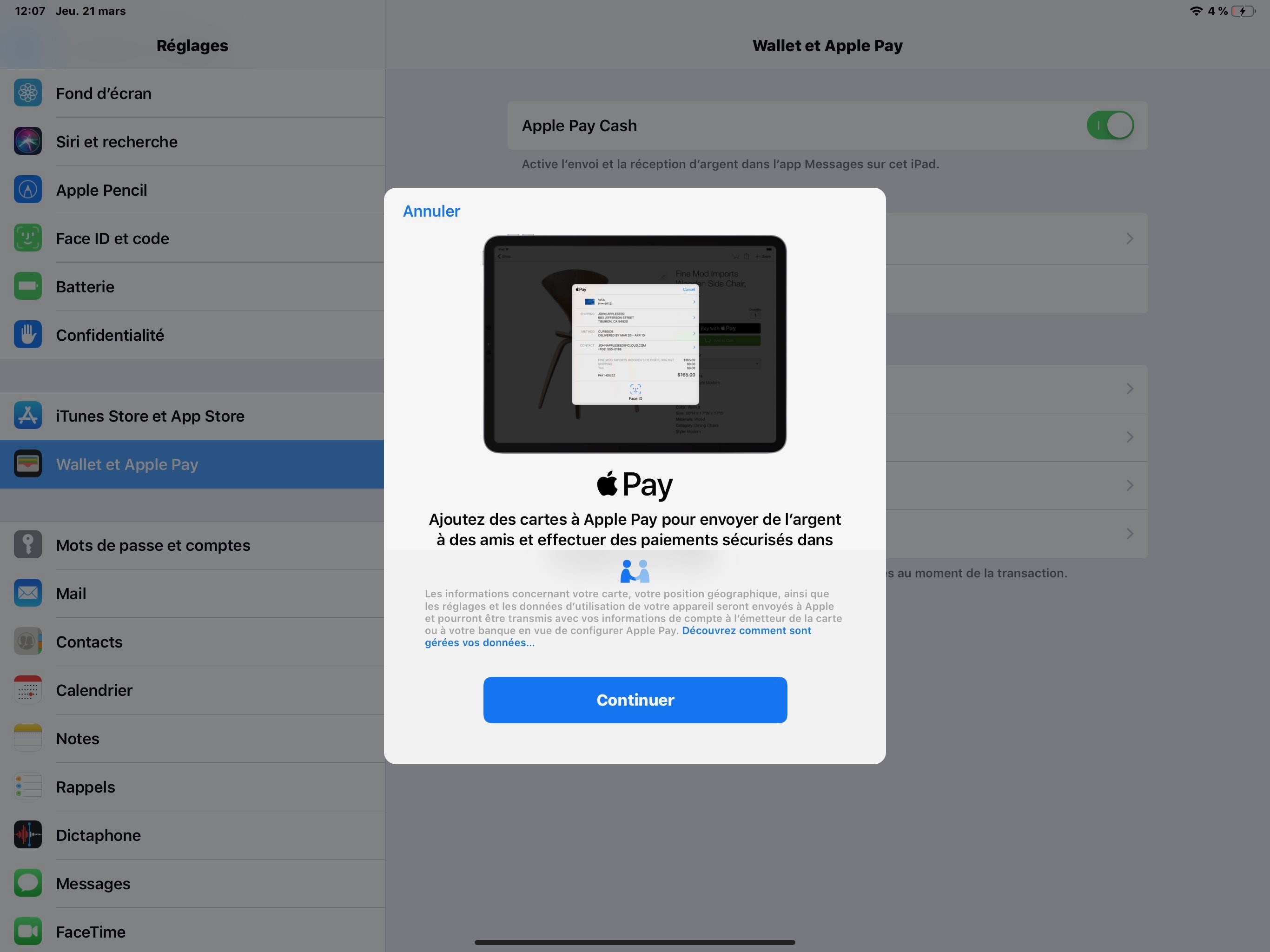

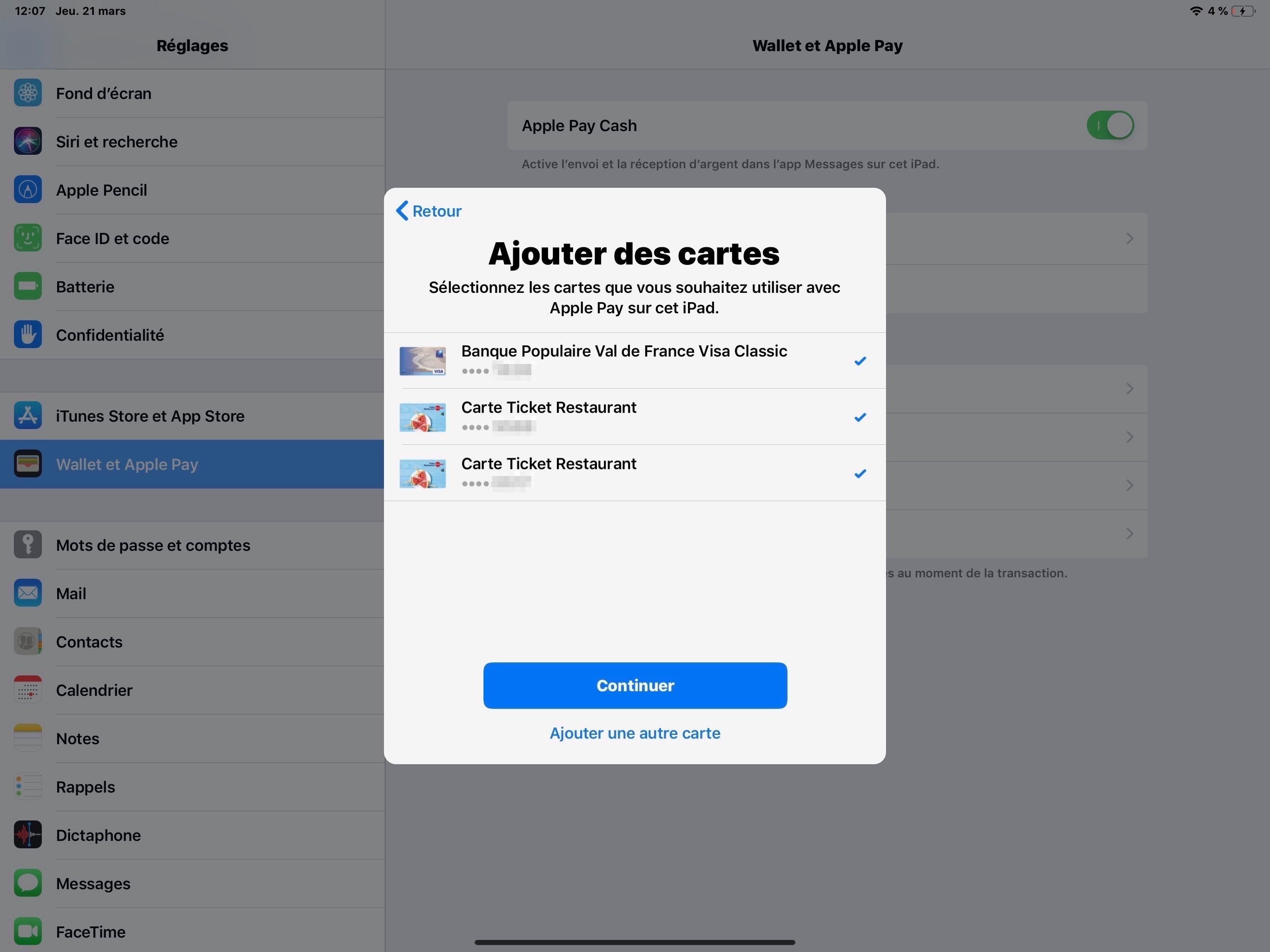

Lancez l’application Réglages, défilez vers le bas, puis touchez Wallet et Apple Pay. Touchez Ajouter une nouvelle carte pour ajouter une nouvelle carte :

Touchez le bouton Continuer :

Si vous avez déjà ajouté une carte Apple Pay à d’autres appareils, le système vous proposera de l’importer sur votre iPad. Touchez le bouton Continuer pour l’importer, ou Ajouter une nouvelle carte pour ajouter une nouvelle carte. Dans un cas comme dans l’autre, la procédure est identique à celle détaillée sur l’iPhone :

Comment ajouter ma carte à Wallet sur mon Mac ?

Vous pouvez régler vos achats en ligne avec Apple Pay sur n’importe quel Mac depuis les modèles mi-2012, mais la procédure diffère selon que votre machine soit dotée d’un capteur Touch ID ou non :

- sans capteur Touch ID : la transaction doit être finalisée avec votre iPhone ou votre Apple Watch connectée au même compte iCloud ;

- avec capteur Touch ID : la transaction peut être finalisée avec votre Mac.

Logiquement, il n’est pas possible d’ajouter une carte Apple Pay sur un Mac dépourvu de capteur Touch ID. Pour suivre la procédure suivante, vous devez donc posséder un Mac doté d’un capteur Touch ID.

Lancez les Préférences Système, puis cliquez sur la rubrique Wallet et Apple Pay :

Cliquez sur Ajouter une carte… :

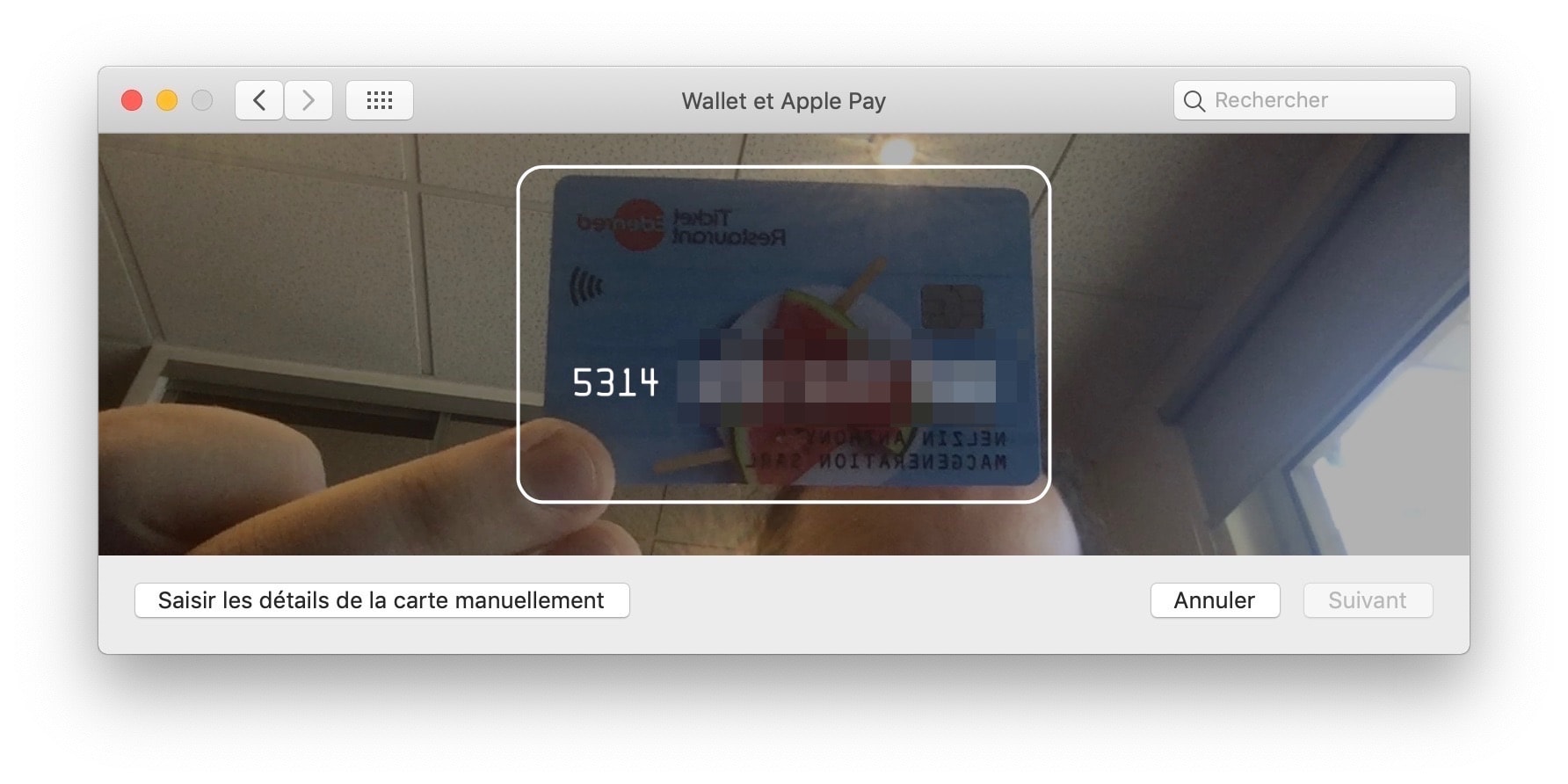

Pointez votre carte vers votre Mac, en prenant soin de remplir le cadre au maximum. Le système relève automatiquement le numéro de votre carte :

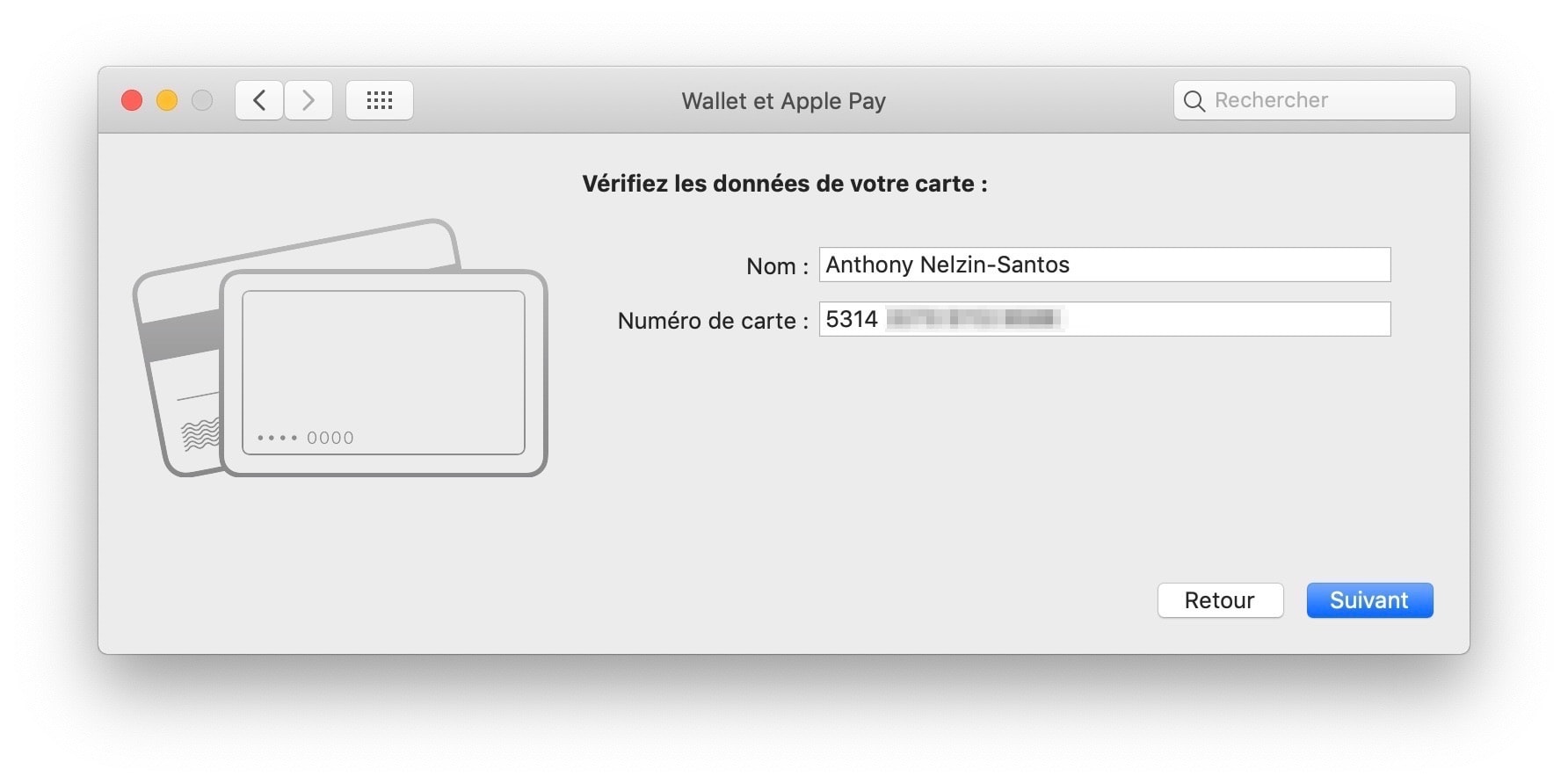

Vérifiez que le numéro a bien été relevé, et modifiez le nom au besoin, puis cliquez sur Suivant :

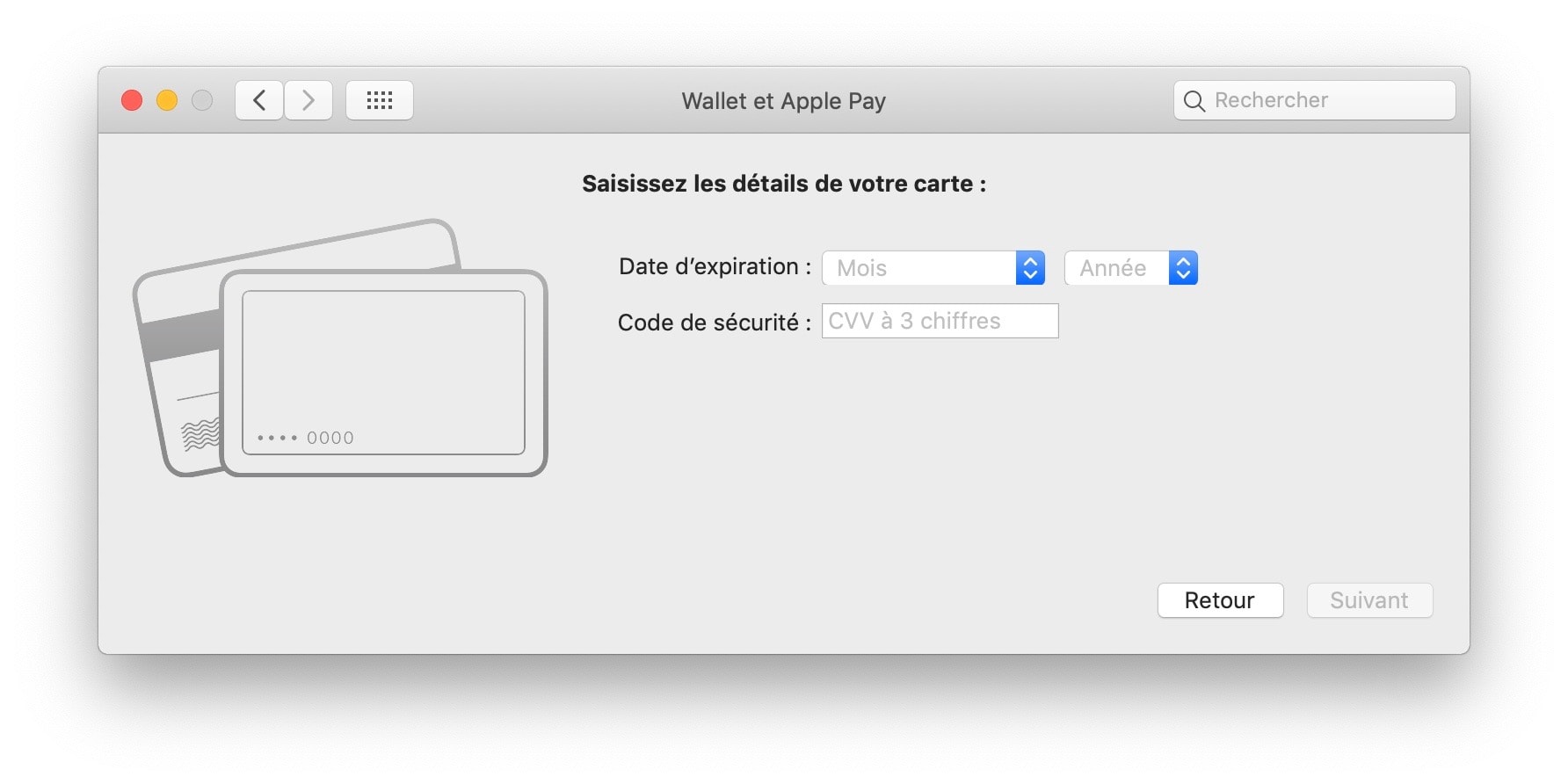

Ajoutez la date d’expiration et le cryptogramme visuel, puis cliquez sur Suivant :

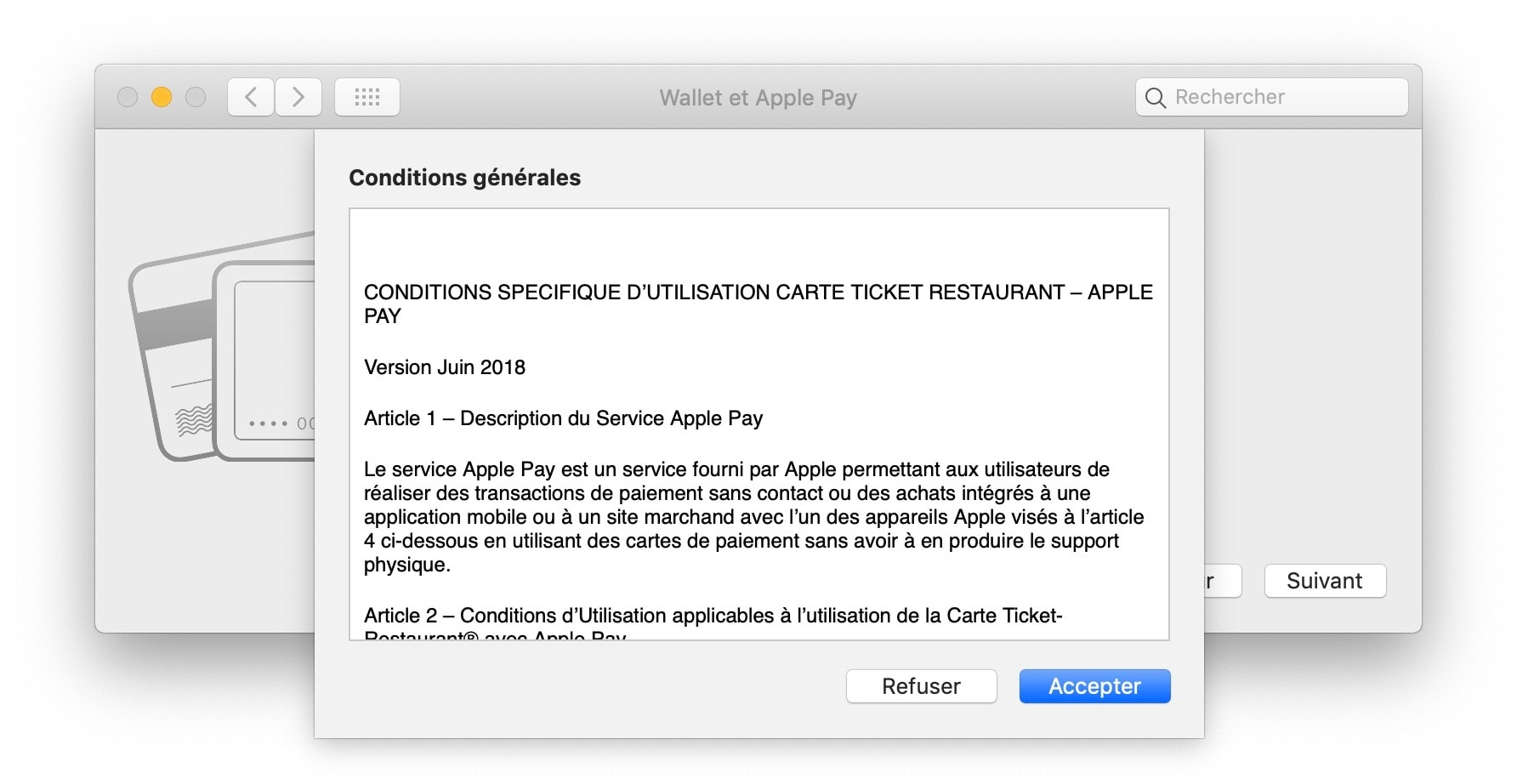

La validité de votre carte est vérifiée auprès de votre banque. Lisez et acceptez les conditions générales d’utilisation d’Apple Pay spécifiques à votre banque :

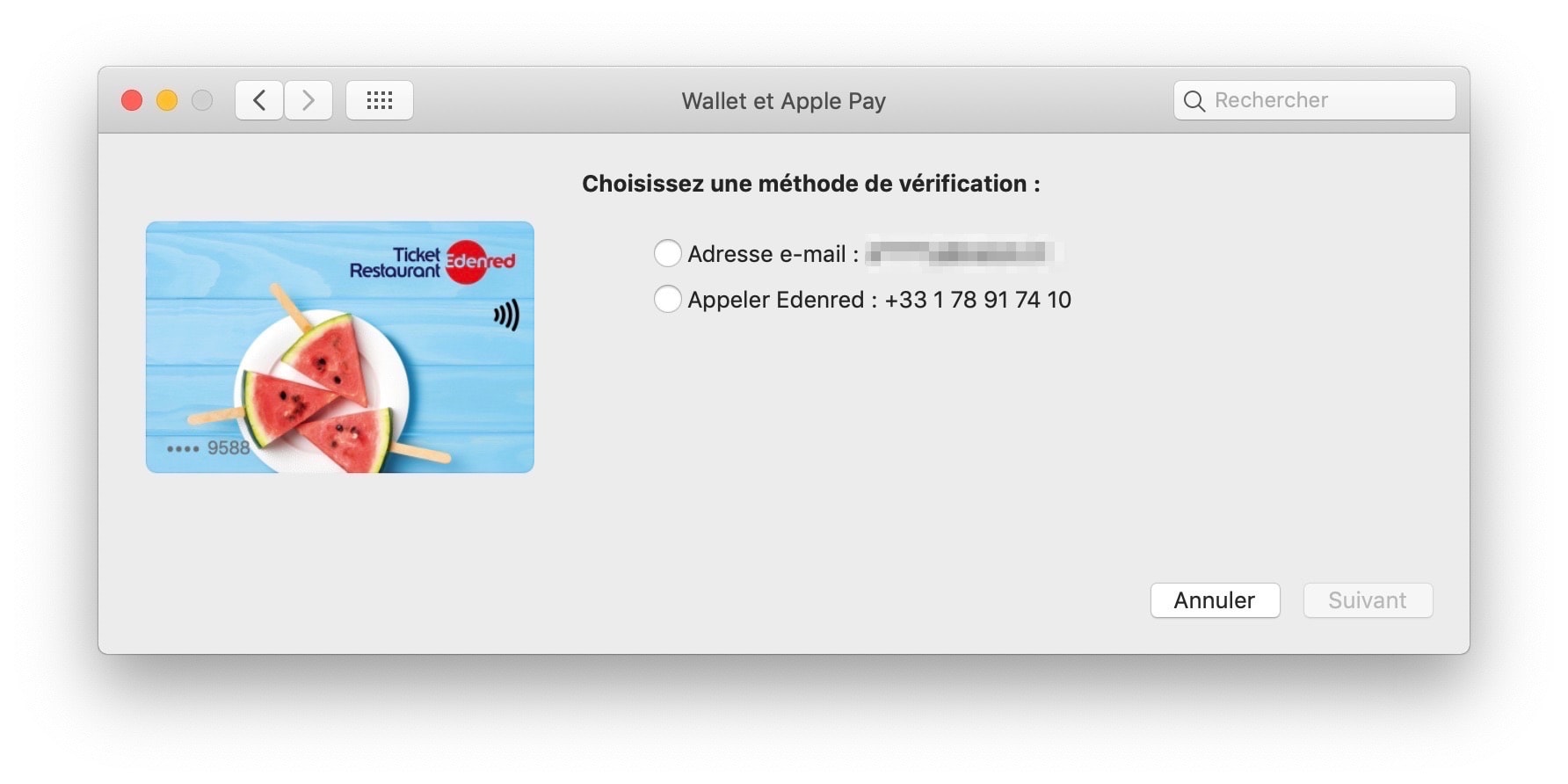

Par sécurité, la plupart des banques exigent une validation de la carte, par SMS ou téléphone, ou comme ici par courrier électronique. Sélectionnez la méthode de validation, puis cliquez sur Suivant :

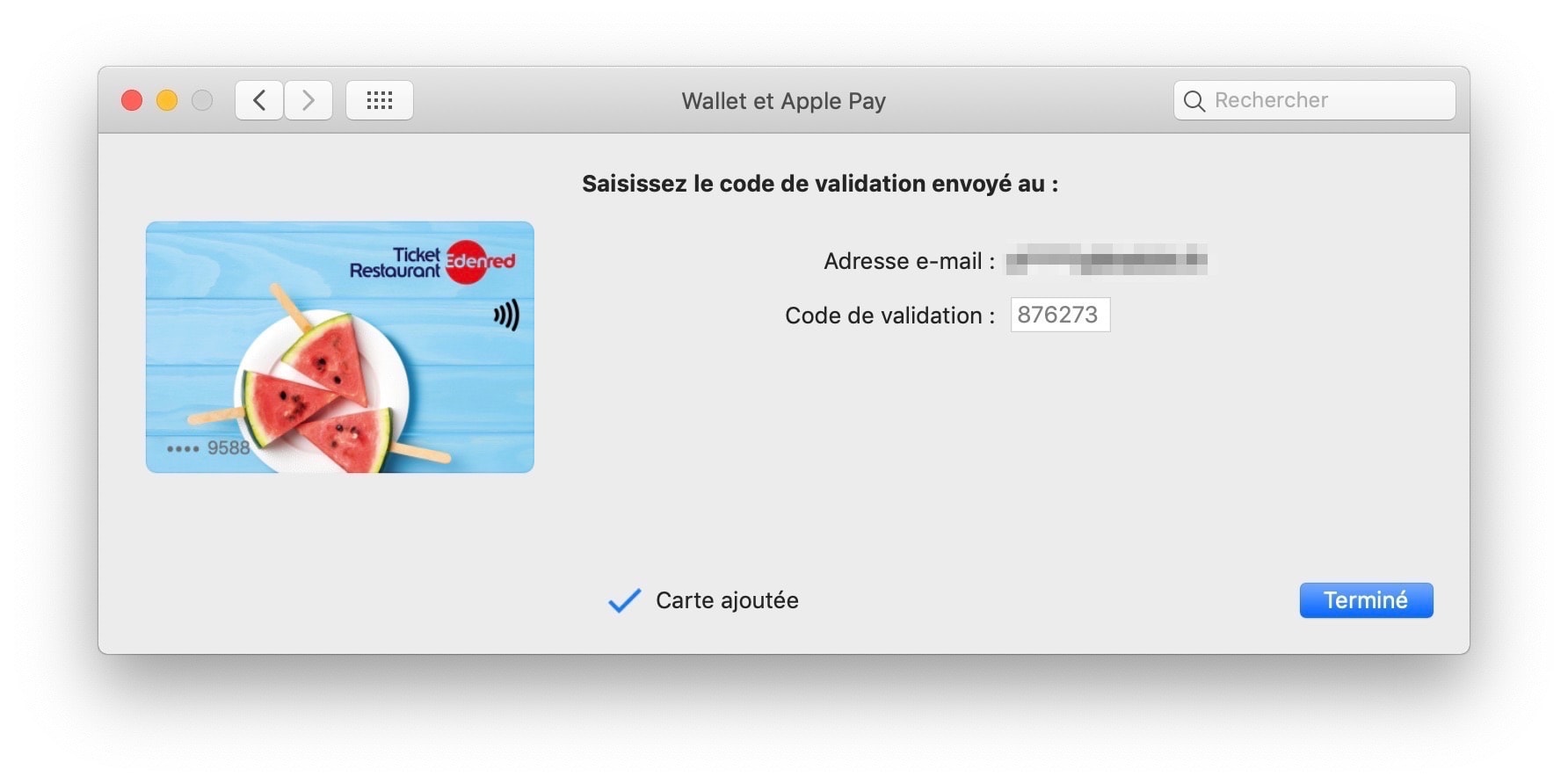

Le cas échéant, entrez le code de validation, puis cliquez sur Suivant :

Votre carte est maintenant disponible et prête à être utilisée avec Apple Pay :

Vous pourrez la retrouver dans la rubrique Wallet et Apple Pay des Préférences Système :

Combien de cartes puis-je ajouter à Wallet ?

Vous pouvez ajouter jusqu’à huit cartes Apple Pay sur les appareils suivants :

- iPhone SE ;

- iPhone 6 et iPhone 6 Plus ;

- iPhone 6s et iPhone 6s Plus ;

- iPhone 7 et iPhone 7 Plus ;

- Apple Watch ;

- Apple Watch Series 1 ;

- Apple Watch Series 2.

Vous pouvez ajouter jusqu’à douze cartes Apple Pay sur les appareils plus récents.

Comment changer ma carte par défaut ?

La première carte ajoutée à Wallet est considérée comme la carte par défaut, présentée en première intention lors du paiement avec Apple Pay.

Pour changer la carte par défaut sur votre iPhone ou votre iPad, rendez-vous dans la rubrique Wallet et Apple Pay des Réglages, puis touchez Carte par défaut et sélectionnez la carte de votre choix. Cette carte prend alors le premier plan de l’application Wallet, où vous pouvez aussi changer la carte par défaut par simple glisser-déposer.

Pour changer la carte par défaut sur votre Apple Watch, rendez-vous dans la rubrique Wallet et Apple Pay de l’application Watch, puis touchez Carte par défaut et sélectionnez la carte de votre choix.

Enfin pour changer la carte par défaut sur votre Mac, rendez-vous dans la rubrique Wallet et Apple Pay des Préférences Système, puis sélectionnez la carte de votre choix dans la liste déroulante Carte par défaut.

Que faire lorsque je change d’appareil ?

Lors de la configuration de votre nouvel appareil, vous pouvez restaurer vos données depuis une sauvegarde, auquel cas vos cartes seront restaurées dans Wallet. Dans la plupart des cartes, vous devrez revalider les cartes, une opération intégrée au processus de restauration.

Si vous n’avez pas restauré vos données depuis une sauvegarde, vous devrez ajouter vos cartes à Wallet. Si vous avez déjà ajouté vos cartes à d’autres appareils, vous pourrez les importer rapidement, et n’aurez plus qu’à les valider.

Que faire lorsque je perds mon appareil ou ma carte ?

Reportez-vous aux instructions de votre banque ou de votre service de paiement pour faire opposition sur vos moyens de paiement. Lorsque votre carte en plastique est bloquée, votre carte Apple Pay est immédiatement désactivée.

Où puis-je utiliser Apple Pay ?

Vous pouvez utiliser Apple Pay pour payer en magasin :

- avec votre iPhone ;

- avec votre Apple Watch ;

- seulement si le commerce accepte les paiements sans contact.

Le paiement avec Apple Pay peut être refusé, parfois même dans des magasins qui l’acceptaient, après le changement du terminal de paiement. Généralement, tout rentre dans l’ordre après une mise à jour logicielle du terminal. Des problèmes plus ponctuels de connexion au réseau CB peuvent expliquer des refus, notamment avec les cartes à autorisation systématique.

Vous pouvez utiliser Apple Pay pour payer dans les applications et sur les sites web compatibles :

- avec votre iPhone ;

- avec votre Apple Watch ;

- avec votre iPad ;

- avec votre Mac.

Vous pouvez payer avec Apple Pay en France comme à l’étranger, dans les conditions fixées par votre banque, avec des frais éventuels pour les paiements en devises.

Comment consulter la liste des transactions Apple Pay ?

Sur votre iPhone ou votre iPad, ouvrez l’application Wallet, puis touchez votre carte. La liste des transactions apparait immédiatement sous la carte. Touchez une transaction pour vérifier l’état du paiement et obtenir des détails supplémentaires. Lorsque le commerce est présent dans la base de données de Plans, une carte vous permet de vérifier la localisation de l’opération.

Sur Mac, ouvrez la rubrique Wallet et Apple Pay des Préférences Système. Cliquez sur votre carte, puis ouvrez l’onglet Transactions pour consulter la liste des opérations.

Quels sont vos critères de sélection des offres Apple Pay ?

Nous avons retenu toutes les offres des établissements bancaires disponibles en France et à Monaco, à l’exception des offres :

- des fournisseurs de titres restaurant, dont le choix vient généralement de l’employeur ;

- des établissements de crédit, dont le choix s’effectue généralement selon les conditions de financement ;

- d’American Express, dont les cartes sont relativement rares en France et sont toutes compatibles avec Apple Pay.

Nous utilisons Apple Pay depuis le premier jour. Nous avons testé toutes les offres des néobanques, et la plupart des offres des banques en ligne, pendant des mois voire des années. Nous avons donc une connaissance pratique et intime des offres compatibles avec Apple Pay. Nous n’avons évidemment pas testé toutes les offres des banques « en brique » traditionnelles, que vous choisirez probablement selon vos traditions familiales, vos besoins spécifiques… ou de la domiciliation de votre emprunt immobilier.

Dans tous les cas, nous avons soigneusement étudié les offres commerciales, pour vous offrir une vue d’ensemble des prestations offertes, et les fiches tarifaires, pour vous permettre de comparer le cout annuel selon deux scénarios. Lorsque cela était nécessaire, nous avons contacté les représentants des établissements bancaires pour obtenir des éclaircissements ou des précisions. Seule Arkéa Banque Privée n’a pas souhaité répondre de manière détaillée à nos questions, et donc sa fiche reste largement parcellaire.

Dans le futur, le top des offres Apple Pay intègrera les établissements bancaires belges et suisses.

Quels sont vos critères de comparaison des tarifs des offres Apple Pay ?

Nous avons soigneusement étudié les fiches tarifaires des établissements bancaires compatibles avec Apple Pay. Pour faciliter la comparaison, nous avons calculé un cout annuel selon deux profils :

- un profil « classique » : frais de tenue de compte + cotisation annuelle pour une carte Visa Classic ou Mastercard Standard + frais pour cinq retraits de 20 € par mois + frais pour cinq paiements de 100 $ par an ;

- un profil « premium » : frais de tenue de compte + cotisation annuelle pour une carte Visa Premier ou Mastercard Gold + frais pour cinq retraits de 20 € par mois + frais pour cinq retraits de 100 $ par an + frais pour deux paiements de 100 $ par mois.

Frais de tenue de compte. La comparaison est difficile, parce que les offres des banques en ligne sont structurées différemment des offres des banques « en brique ». Les banques traditionnelles proposent généralement des conventions de compte, aussi appelées « offres groupées », qui intègrent les frais de tenue de compte et la cotisation de la carte. Les nouveaux acteurs proposent généralement des offres d’appel entièrement gratuites, et lorsqu’ils font payer, facturent seulement la cotisation de la carte. Nos « profils » peuvent sembler désavantager les banques traditionnelles, mais le tarif des conventions de compte est plus élevé que la somme des frais de tenue de compte et de la cotisation de la carte, car les conventions intègrent un panier de services supplémentaires. Avec les frais de retrait et de paiement en devises, notre cout annuel correspond à la convention équivalente à quelques euros près.

Cotisation de la carte. Nous avons retenu le tarif des cartes à débit immédiat, sauf pour certaines cartes « premium » dans une poignée de banques. Quand elles ne sont pas identiques, seuls quelques euros séparent la cotisation des cartes à débit immédiat de celle des cartes à débit différé. Notre choix ne change donc pas grand-chose, mais offre une meilleure base de comparaison, puisque les néobanques proposent des cartes à débit immédiat.

Retrait en euros. Nous sommes partis du principe (contestable) que tous les retraits étaient effectués au distributeur d’une agence de la banque en question. Seules quelques banques traditionnelles facturent les retraits déplacés, c’est-à-dire les retraits au distributeur d’une autre banque, avec une carte « classique » ou « premium ». Ces frais touchent plus souvent le quatrième ou cinquième retrait réalisé avec une carte à autorisation systématique. Si vous retirez souvent des espèces, nous avons démêlé toutes les subtilités des frais cachés dans la section « Tarif » des fiches des établissements bancaires.

Retraits et paiements en devises. Nous utilisons un taux fictif de 1 € pour 1 $, qui facilite les calculs sans être particulièrement éloigné de la réalité des cinq dernières années. Les banques traditionnelles affichent clairement les frais, tandis que les nouveaux acteurs les cachent souvent dans le taux de conversion. Dans la mesure du possible, nous mentionnons les frais cachés et les taux retenus dans la section « Tarif » des fiches des établissements bancaires.

Vous l’aurez compris : notre « cout annuel » n’est pas une somme exacte au centime près. Sachez toutefois que nous avons utilisé plusieurs formules pendant la conception du top des offres Apple Pay, sans qu’elles ne changent fondamentalement le classement par cout, les banques gratuites restant gratuites et les banques chères restant chères. Nous estimons donc que notre calcul reflète fidèlement le positionnement des différents acteurs.

Les banques Apple Pay

Nous distinguons quatre catégories d’établissements :

- banque en brique : la banque traditionnelle, qui propose tous les produits et services bancaires attendus, et possède un réseau d'agences ;

- banque en ligne : une banque dans tous les sens du terme, mais qui opère entièrement en ligne, sans réseau d’agences ;

- néobanque : une banque au sens légal du terme, avec une licence d’« établissement de crédit » et toutes les prérogatives d’une banque, mais qui ne propose pas tous les produits bancaires traditionnels ;

- établissement de paiement : une entreprise de la fintech qui ne répond pas à la définition légale d’une banque, et repose généralement sur les services financiers et monétiques de partenaires établis.

Les cartes Apple Pay

La plupart des banques privilégient soit les cartes Visa, soit les cartes Mastercard, et proposent Apple Pay uniquement sur une gamme de cartes, même lorsqu'elles distribuent les deux. Les deux gammes sont très similaires :

- Mastercard Maestro et Visa Electron : des cartes à autorisation systématique, souvent proposées aux jeunes adultes ;

- Mastercard Standard et Visa Classic : les cartes du quotidien ;

- Mastercard Gold et Visa Premier : les cartes dites « premium » mais en fait communes ;

- Mastercard Platinum et Visa Platinum : des cartes plus rarement proposées ;

- Mastercard World Elite et Visa Infinite : les cartes « internationales ».

Voir aussi : « Il y a-t-il une différence entre les cartes des néobanques et les cartes des banques traditionnelles ? »

Les comptes courants

Le compte de dépôt utilisé au quotidien, avec trois remarques concernant les néobanques :

- aucune ne fournit de chéquier ;

- aucune n’autorise de véritable découvert ;

- certaines fournissent un IBAN étranger. Les IBAN européens sont censés être acceptés partout en France, mais ce n’est pas toujours le cas en pratique.

Les comptes épargne

Les comptes épargne communs :

- CAT et CSL : les nombreux « comptes à terme » et « comptes sur livret » proposés par les banques ;

- LDDS et LEP : les « livret de développement durable et solidaire » et « livret d’épargne populaire » défiscalisés ;

- Livret A : le livret le plus connu, entièrement défiscalisé, comme son cousin le Livret Bleu au Crédit mutuel.

À l’exception des CAT, ces livrets sont liquides. Nous ne considérons pas les « coffres » ou « espaces » des néobanques comme des comptes épargne, puisqu’ils ne sont pas rémunérés. Les établissements de paiement ne peuvent pas proposer de comptes épargne.

Les compte épargne logement

Les compte épargne dédiés à l’acquisition d’un logement :

- CEL : compte épargne logement ;

- PEL : plan épargne logement.

Les contrats d’assurance vie

Les produits d’assurance vie et d’épargne retraite :

- assurance vie : les nombreux contrats d’assurance vie proposés par les banques ;

- PER assurance : un « plan d’épargne retraite » géré par un assureur ;

- PER compte-titres : un « plan d’épargne retraite » géré par un conseiller en investissement.

Les produits boursiers

Les produits boursiers communs :

- CTO : un « compte titres ordinaire » qui permet d’investir comme vous le souhaitez ;

- PEA : un « plan d’épargne en actions » qui permet d'acquérir des titres d'entreprises européennes ;

- PEA-PME : un « plan d’épargne en actions » qui permet d'acquérir des titres de PME et ETI ;

- OPC : un « organisme de placement collectif », autrement dit un fonds d’investissement.

Les prêts personnels

Les crédits à la consommation pour financer les achats de biens et de services, avec des taux assez élevés et une durée assez réduite :

- auto : achat d’un véhicule ;

- travaux : offres spécifiques pour les travaux et l’équipement de la maison ;

- trésorerie : prêt non affecté.

Quelques néobanques distribuent les offres de sociétés partenaires, notamment l’établissement français de crédit Younited.

Les crédits immobiliers

Les crédits spécifiques à l’immobilier :

- acquisition : acquisition d’un bien immobilier ;

- construction : financement d’une opération de construction ;

- PTZ : « prêt à tout zéro » proposé dans certaines conditions ;

- relais : prêt permettant de financer l’acquisition d’un second bien en attendant la vente du premier.

Seules les banques traditionnelles, et quelques banques en ligne, proposent des crédits immobiliers.

Les assurances

Les contrats d’assurance communs :

- biens : appareils portables, moyens de paiement, etc. ;

- logement : assurance habitation, protection juridique, télésurveillance ;

- personnes : assurance santé, accidents de la vie, décès, etc. ;

- véhicules : assurance auto/moto, camping-car, etc. ;

Les néobanques s’appuient systématiquement sur des assureurs partenaires. L’assurance des moyens de paiement est généralement comprise dans les conventions de compte des banques traditionnelles et souvent offerte, avec des garanties limitées, par les banques en ligne et néobanques.